Tóm tắt

Nghiên cứu này được thực hiện nhằm tìm hiểu thực trạng quản lý rủi ro tín dụng cá nhân tại ngân hàng Nông nghiệp và Phát triển nông thôn, chi nhánh huyện Tân Lạc, tỉnh Hòa Bình. Kết quả nghiên cứu cho thấy tỷ lệ nợ xấu và nợ quá hạn tại Agribank Tân Lạc nhìn chung là thấp nhưng đã bắt đầu xuất hiện các khoản nợ thuộc nhóm 3 và 4 - là những khoản nợ xấu khó có khả năng thu hồi gốc và lãi cho ngân hàng. Agribank Tân Lạc chưa xây dựng được quy trình, các khâu và trình tự các nghiệp vụ trong hoạt động cho vay khách hàng cá nhân. Rủi ro tín dụng đối với hoạt động cho vay khách hàng cá nhân chưa được quản lý tốt. Hình thức cho vay không có tài sản đảm bảo nên rủi ro khá cao. Còn hình thức cho vay có tài sản đảm bảo, việc cho vay chủ yếu dựa vào giá trị tài sản đảm bảo là bất động sản, song thị trường bất động sản còn nhiều biến động phức tạp nên cũng ảnh hưởng đến khả năng thanh toán.Ngoài ra, ngân hàng chưa có tiêu chí, hệ thống chấm điểm khách hàng cá nhân. Do đó, quyết định cho vay đối với khách hàng cá nhân chủ yếu dựa trên quan điểm chủ quan của cán bộ tín dụng và mang tính thời điểm khá lớn.

Từ khóa: tín dụng cá nhân, rủi ro tín dụng, Agribank, Tân Lạc

Personal credit risk management at Vietnam Agriculture and Rural Development Bank- branch in Tan Lac district, Hoa Binh province.

Abstract

This study was conducted to understand the situation of personal credit risk management at Vietnam Agriculture and Rural Development Bank, branch in Tan Lac district, Hoa Binh province. The research results show that the ratio of non-performing loan and overdue debts at Agribank Tan Lac is generally low, but loans of groups 3 and 4 which are difficult to recover the principal and interest for the bank, have begun to appear. Branch in Tan Lac has not yet built up the process, stages and sequence of operations in lending to individual customers. Credit risk for lending to individual customers has not been well managed. The form of loans without collateral, so the risk is quite high. As for loans with collateral, lending is mainly based on the value of real estate as collateral, but the real estate market still has many complicated fluctuations, so it also affects solvency. In addition, the bank does not have criteria and scoring system for individual customers.Therefore, lending decisions for individual customers are mainly based on the individual views of credit officers and are quite time-based.

Keywords: Personal credit, credit risk, Agribank, Tan Lac district

Hoạt động cho vay khách hàng cá nhân đóng vai trò quan trọng không chỉ đối với bản thân chủ thể đi vay mà còn đối với cả các ngân hàng thương mại và với nền kinh tế. Nó là một phương thức hữu hiệu để giải quyết những nhu cầu cấp bách về vốn cho các cá nhân và hộ gia đình, góp phần giảm thiểu áp lực cạnh tranh của các đối thủ khác trong mảng cho vay khách hàng doanh nghiệp, mở ra những cơ hội kinh doanh mới. Là đòn bẩy quan trọng góp phần kích thích hoạt động sản xuất kinh doanh phát triển, tạo tiền đề thúc đẩy sự phát triển kinh tế (M Somasundaram, 2018).

Tín dụng cá nhân là loại hình tín dụng khác biệt so với tín dụng doanh nghiệp ở chỗ quy mô vay vốn nhỏ và nhưng số lượng các khoản vay thì lớn do đối tượng của loại hình cho vay này là mọi cá nhân trong xã hội, từ những người có thu nhập cao đến những nguời có thu nhập trung bình và thấp. Nhu cầu tín dụng cá nhân phong phú và đa dạng, vì khi chất lượng cuộc sống và trình độ dân trí được nâng cao, người dân càng có nhu cầu vay ngân hàng để cải thiện và nâng cao mức sống (Đặng Hồng Nhung, 2021).

Tuy nhiên, loại hình tín dụng cá nhân thường gặp rất nhiều rủi ro như rủi ro về thông tin bất cân xứng, rủi ro tác nghiệp. Mức độ rủi ro này cũng tăng lên đối với cho vay tín chấp, do việc cấp tín dụng của các ngân hàng được dựa trên cơ sở thẩm định uy tín của khách hàng tốt hay xấu mà ít có biện pháp bảo đảm bằng tài sản (Kapil K T và cộng sự, 2021). Trong trường hợp đó, nếu khách hàng thực sự không có khả năng trả nợ vay hoặc có khả năng, nhưng không có ý chí trả nợ vay trong khi việc quản lý thông tin về sự thay đổi nơi cư trú hay công việc của khách hàng là một điều không dễ dàng thì sẽ rất khó khăn cho ngân hàng khi xử lý các khoản vay để thu hồi nợ. Ngoài ra, tín dụng cá nhân còn gây tốn kém rất nhiều chi phí do đặc điểm của khách hàng cá nhân là số lượng nhiều và phân tán rộng nên để duy trì và phát triển tín dụng cá nhân sẽ tốn kém nhiều chi phí cho các công tác (Nguyễn Anh Đức, 2015).

Trong quá trình hoạt động của mình Ngân hàng Nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh huyện Tân Lạc, tỉnh Hòa Bình đã và đang khẳng định được niềm tin đối với khách hàng trong việc cung cấp các dịch vụ, sản phẩm đặc biệt là sản phẩm cho vay. Tuy nhiên, hoạt động phát triển cho vay khách hàng cá nhân tại Ngân hàng Nông nghiệp và phát triển nông thôn Việt Nam - chi nhánh huyện Tân Lạc, tỉnh Hòa Bình còn rời rạc, chưa có chiến lược phát triển một cách rõ nét. Nếu so sánh với tổng dư nợ cho vay khách hàng cá nhân của toàn hệ thống Agribank hay với dư nợ cho vay đối với khách hàng cá nhân của các ngân hàng trong cùng địa bàn thì dư nợ cho vay đối với khách hàng cá nhân của Agribank Tân Lạc vẫn còn rất khiêm tốn, chưa tương xứng với tiềm năng của thị trường, chưa tương xứng với vị thế của Agribank. Mặt khác các ngân hàng thương mại trên địa bàn ngày càng mở rộng quy mô và tăng sức cạnh tranh nhằm mở rộng khai thác kinh doanh. Do đó để cạnh tranh được với các ngân hàng khác, tăng thị phần và phát triển được hoạt động cho vay khách hàng cá nhân thì ngân hàng cần có giải pháp để quản lý rủi ro tín dụng cá nhân nhằm đảm bảo tiền vay được sử dụng đúng mục đích đã cam kết, bảo toàn vốn và tăng lợi nhuận.

2. Phương pháp nghiên cứu

Đề tài sử dụng dữ liệu thứ cấp được thu thập từ các nguồn như: Các chính sách tín dụng có liên quan đến phát triển nông nghiệp, nông thôn của TW và địa phương; Các báo cáo tài chính tổng kết của NHN0 & PTNT tỉnh Hòa Bình và chi nhánh Tân Lạc về cho vay tín dụng nói chung và cho vay khách hàng cá nhân của các năm 2018, 2019 và 2020; Các báo cáo về tình hình phát triển kinh tế xã hội huyện Tân Lạc và định hướng phát triển kinh tế xã hội 5 năm, 10 năm (Phòng kế hoạch tài chính, UBND huyện Tân Lạc); Tìm hiểu các quy định, quy chế của ngân hàng về quản lý cho vay khách hàng cá nhân của NHN0 & PTNT. Nghiên cứu sử dụng phương pháp thống kê mô tả, so sánh để phân tích số liệu về cho vay khách hàng cá nhân qua 3 năm (2018, 2019 và 2020) để thấy rõ được tình hình biến động về các khoản vay, cơ cấu các khoản vay.

3. Kết quả và thảo luận

3.1 Chính sách cho vay khách hàng cá nhân

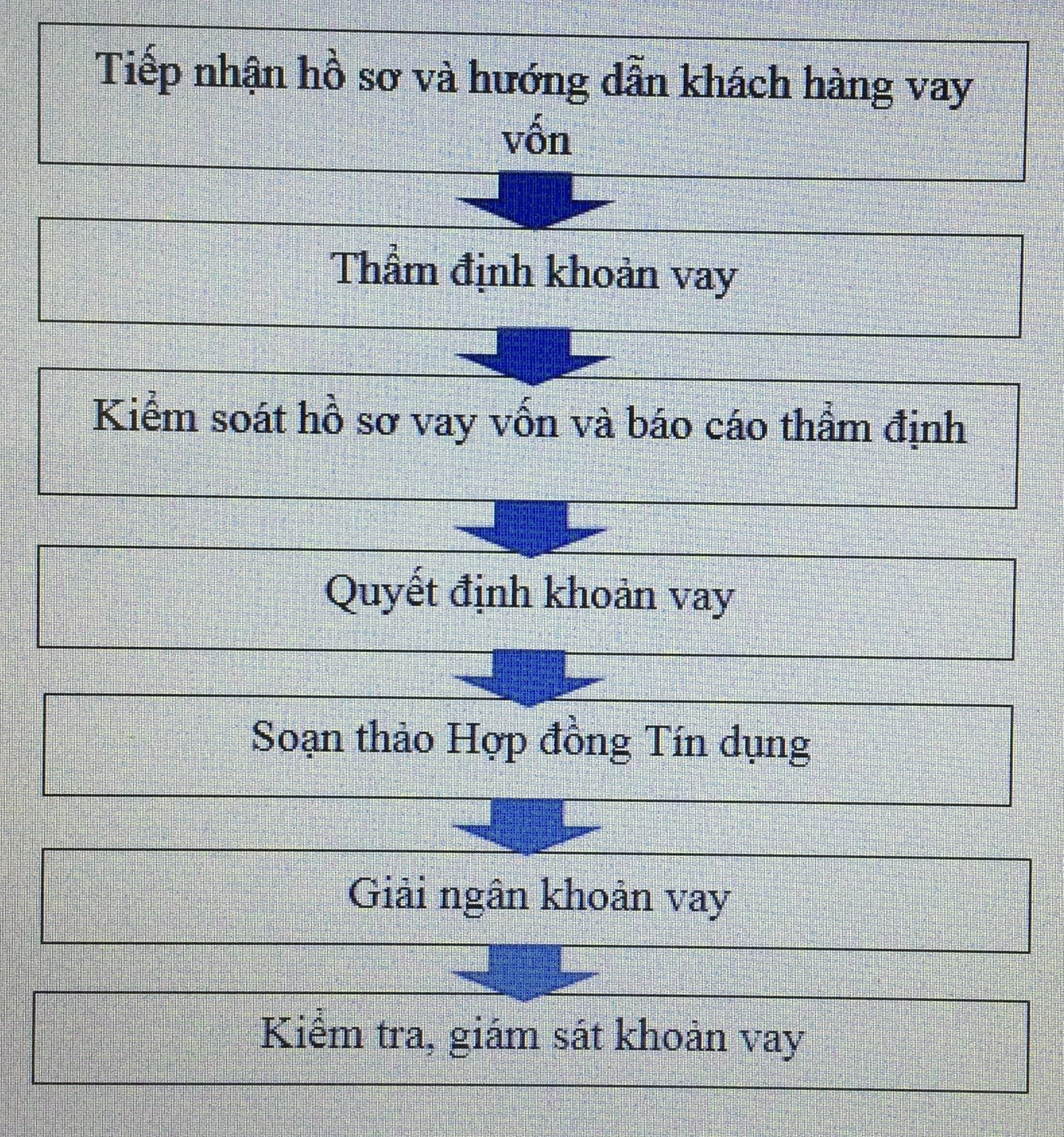

Quy trình cho vay đối với khách hàng cá nhân kinh doanh, chi nhánh thực hiện theo các quy định tại quyết định số 839/QĐ-NHN0-HSX của Tổng giám đốc Agribank Việt Nam, ban hành ngày 25/5/2017 về “Quy trình cho vay đối với khách hàng cá nhân trong hệ thống Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam”. Các bước của quy trình cho vay được thể hiện cụ thể trên hình 3.1

Để tiến hành mở rộng hoạt động cho vay khách hàng cá nhân, Ngân hàng NHN0 & PTNT chi nhánh Tân Lạc đã tiến hành một số hoạt động như thực hiện nghiên cứu thị trường, hoạch định và thực thi các chính sách liên quan đến cho vay khách hàng cá nhân. Tuy nhiên việc nghiên cứu địa bàn tại chi nhánh chưa thật sự bài bản. Chi nhánh chưa có bộ phận chuyên biệt nghiên cứu thị trường mà việc nghiên cứu thị trường mới dừng lại ở việc cán bộ phụ trách địa bàn tự tìm hiểu để phục vụ cho công việc của riêng mình.

Hình 3.1: Quy trình cho vay đối với khách hàng cá nhân

Về chính sách giá dịch vụ được thể hiện chủ yếu qua lãi suất cho vay và phí, hiện nay Agribank quy định lãi suất cho vay thông thường VND áp dụng đối với ngắn hạn tối đa là 10,5%; cho vay trung, dài hạn tối thiểu 11%, Tùy theo mục đích vay của khách hàng khác nhau được áp dụng mức lãi suất khác nhau. Ban lãnh đạo Agribank Tân Lạc cũng đã thực hiện điều chỉnh lãi suất để phù hợp với các đối tượng khách hàng khác nhau và đảm bảo điều hành lãi suất phù hợp với quy định. Cụ thể như sau dịch bệnh Covid-19 chi nhánh đã chủ động triển khai giảm lãi suất cũng như miễn giảm lãi đối với các đối tượng khách hàng trực tiếp bị ảnh hưởng, phần nào hỗ trợ khách hàng trải qua giai đoạn khó khăn. Việc điều hành lãi suất tại chi nhánh được điều hành một cách linh hoạt nhất là đối với những khách hàng lớn và lâu năm được áp dụng một cách phù hợp tuy nhiên vẫn đảm bảo lợi nhuận cho chi nhánh, cũng là cách để chi nhánh giữ chân các khách hàng lớn trước các đối thủ cạnh tranh.

Ngoài ra, NHN0 & PTNT chi nhánh Tân Lạc cũng áp dụng các chính sách liên quan như chính sách quảng bá; Chính sách chăm sóc khác hàng; Chính sách Nguồn nhân lực; Chính sách Quy trình dịch vụ và chính sách cơ sở vật chất. Ưu tiên cho vay phát triển NNNT thông qua tổ nhóm củng cố, kiện toàn các tổ vay vốn, tăng cường cho vay theo Nghị định 55/2015/NĐ-CP nhằm tăng trưởng dư nợ bền vững, phân tán rủi ro trong hoạt động đầu tư. Nhìn chung các tổ vay vốn đã phát huy tốt vai trò, nhiệm vụ trong việc vận động, tuyên truyền, đôn đốc các tổ viên sử dụng vốn vay đúng mục đích và trả nợ gốc lãi theo thỏa thuận trong HĐTD đã ký kết. Dư nợ cho vay thông qua tổ, nhóm đến 31/12/2020 đạt 325,3 tỷ đồng, chiếm tỷ trọng 39,5% so với tổng dư nợ của năm 2020. Bên cạnh đó, Agribank Tân Lạc cũng thực hiện các chính sách hỗ trợ khách hàng bị ảnh hưởng bởi khó khăn của dịch bệnh Covid-19 với như cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ đối với 12 khách hàng, dư nợ 2 tỷ, miễn giảm lãi 7 khách hàng với số tiền miễn giảm lãi 29,8 triệu đồng.

3.2 Dư nợ cho vay khách hàng cá nhân tại Agribank Tân Lạc

Chi nhánh Agribank Tân Lạc tổ chức hoạt động cho vay khách hàng cá nhân thực hiện theo đúng quy định tại quyết định số 149/QĐ-HĐTV-TCKT ngày 28/02/2014, hiệu lực từ 01/4/2014, của Tổng giám đốc Agribank Việt Nam về “Ban hành quy định tổ chức giao dịch với khách hàng trong hệ thống Agribank”, Theo đó, có hai bộ phận chính: Bộ phận Tín dụng và Bộ phận Kế toán.

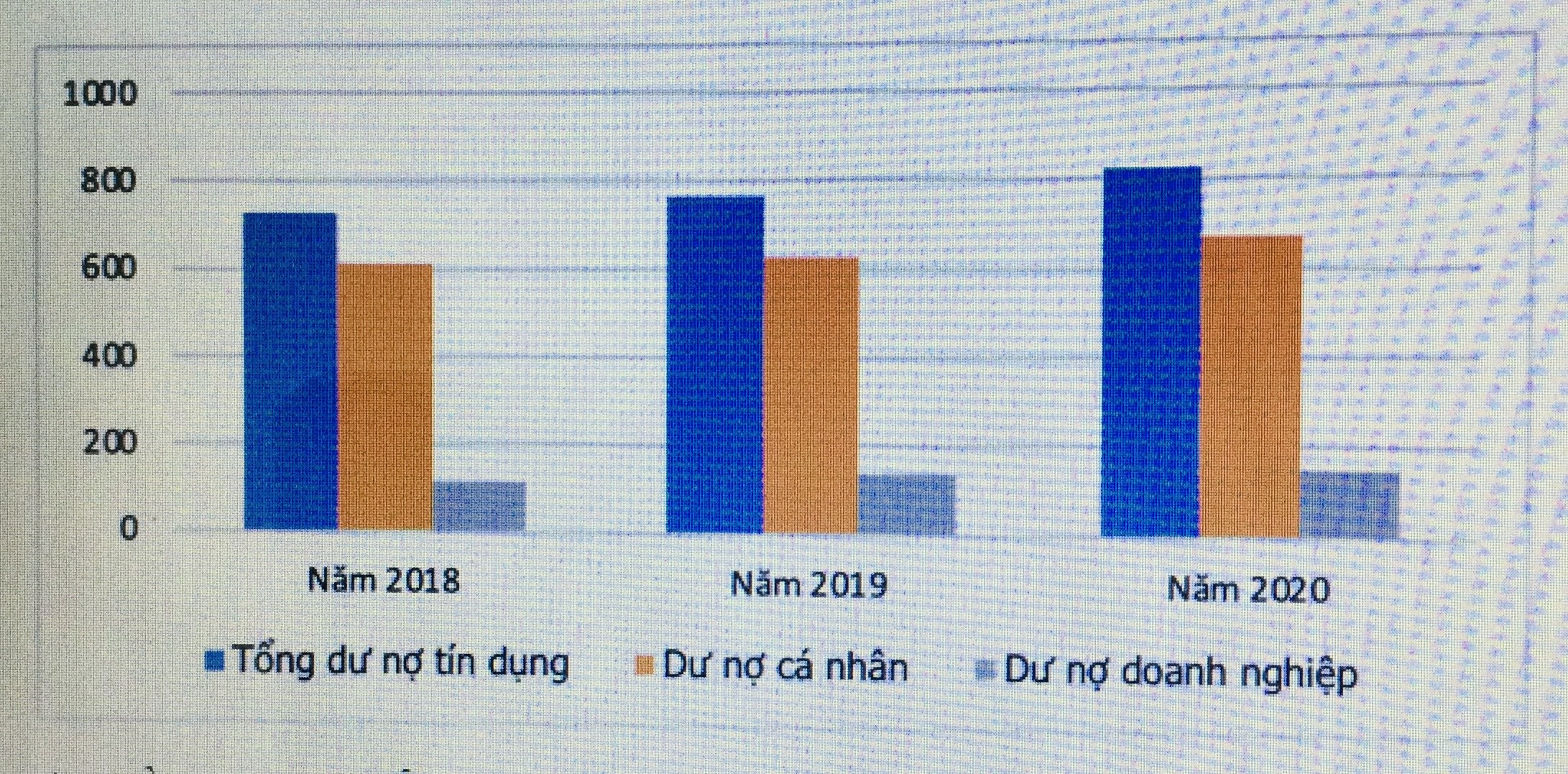

Sơ đồ 3.1: Dư nợ cho vay của Agribank Tân Lạc, 2018-2020

Tỷ trọng dư nợ tín dụng cá nhân tăng đều cả về số tuyệt đối và tương đối từ năm 2018 đến năm 2020. Năm 2018, dư nợ tín dụng cá nhân là 115,4 triệu đồng, chiếm tỷ trọng 15,85% tổng dư nợ. Năm 2019, tỷ lệ dư nợ cá nhân tăng thêm 2,15% tương ứng với số tuyệt đối là tăng thêm 21,8 triệu đồng so với năm 2018.. Năm 2020, tỷ lệ dư nợ cá nhân tăng thêm 2,34% tương ứng với số tăng tuyệt đối là 34,5 triệu đồng so với năm 2018

Qua sơ đồ 3.1 có thể thấy dư nợ cho vay khách hàng cá nhân có xu hướng tăng đều qua các năm nhưng quy mô cho vay của khách hàng cá nhân còn nhỏ. Nguồn vốn tăng nhưng mới tự cân đối được khoảng 68.8% vốn cho vay, hơn nữa cơ cấu nguồn vốn chưa đều, với tỷ trọng dải kỳ hạn ngắn có lãi suất huy động thấp còn chiếm tỷ trọng nhỏ trong tổng nguồn vốn huy động, ảnh hưởng đến nguồn vốn vay cấp trên và tăng chi phí sử dụng vốn.

3.3. Tỷ lệ nợ xấu và cho vay

Hoạt động kiểm soát rủi ro tín dụng Kiểm soát rủi ro tín dụng là việc làm thường xuyên từ khi bắt đầu đến khi kết thúc. Ngoài việc xử lý nợ xấu, chi nhánh đã tập trung đẩy mạnh tăng trưởng tín dụng để cải thiện hoạt động kinh doanh của chi nhánh. Kinh nghiệm từ những tồn tại của chi nhánh, cán bộ làm công tác tín dụng và lãnh đạo chi nhánh rất quan tâm đến việc kiểm soát rủi ro tín dụng; khoản vay được kiểm soát chặt chẽ từ khi nhận hồ sơ cho đến khi thu hồi khoản vay. Gần như tất cả khoản vay mới đều được Trưởng phòng kế hoạch hoặc lãnh đạo phụ trách phòng kế hoạch đi thẩm định chung với cán bộ tín dụng. Hàng tuần, trưởng phòng kế hoạch tổng hợp đều thực hiện sao kê các khoản nợ đến hạn, các khoản nợ quá hạn để nắm tình hình và đôn đốc thu hồi nợ.

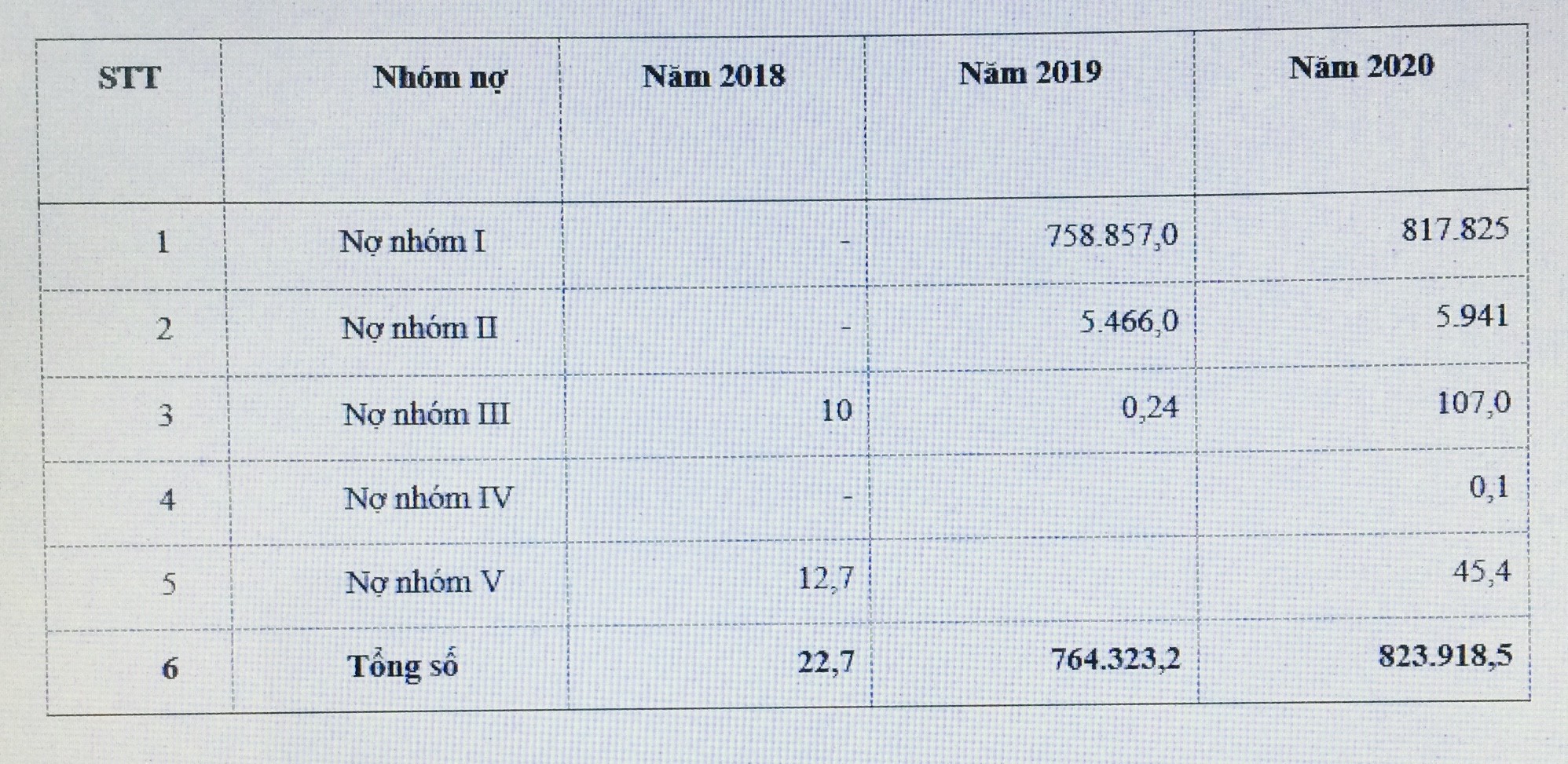

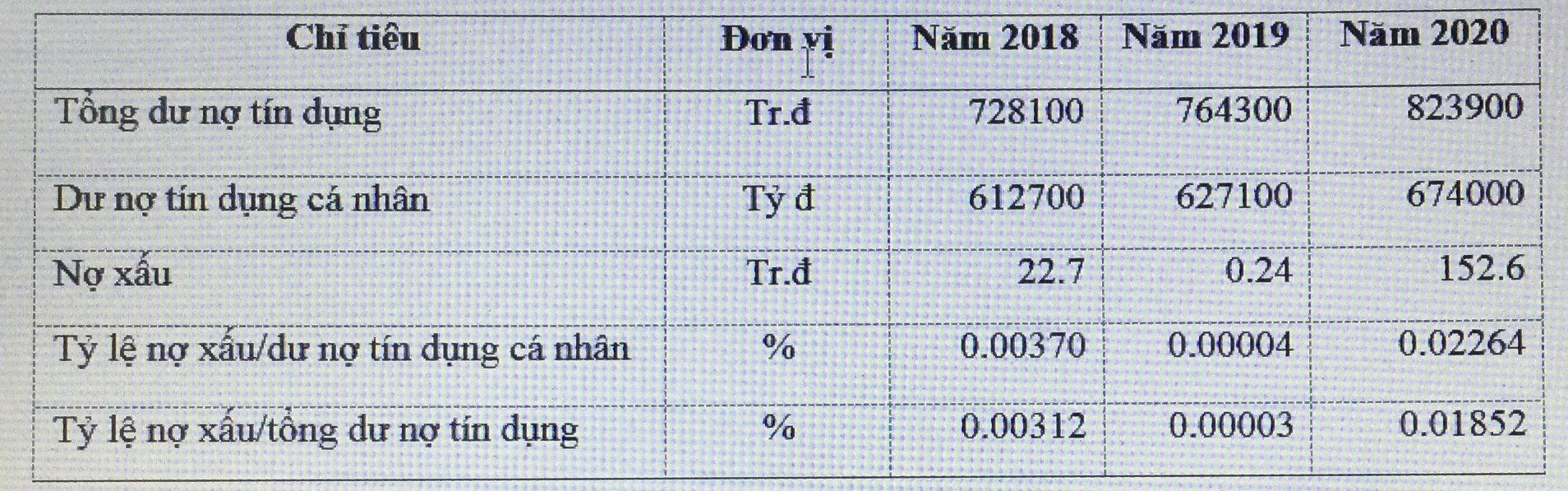

Nhìn vào số liệu bảng 2.12. có thể thấy nhìn chung nợ xấu và nợ quá hạn có xu hướng tăng cả về tuyệt đối và tương đối. Năm 2018 chỉ có 2 nhóm nợ xấu là nợ nhóm III và nhóm V, nhưng đến năm 2018 có thêm nợ xấu nhóm I và II, và năm 2020 xuất hiện thêm nhóm nợ xấu thứ IV. Một trong những nguyên nhân dẫn đến nợ xấu tăng là do tình hình dịch COVID 19 diễn ra trên diện rộng từ cuối năm 2019 đến nay, ảnh hưởng rất lớn đến hoạt động của các doanh nghiệp, các hộ gia đình trong cả nước nói chung và của huyện Tân Lạc nói riêng. Làm cho các khoản vay không có khả năng chi trả tăng lên.

Bảng 3.1: Tình hình nợ quá hạn và nợ xấu của khách hàng cá nhân tại Agribank Tân Lạc

Nợ nhóm I: Được coi là khoản nợ đủ tiêu chuẩn. Đây là các khoản nợ được đánh giá là có khả năng thu hồi đầy đủ cả nợ gốc và lãi đúng hạn.

Nợ nhóm II: Được coi là nợ cần chú ý. Đây là các khoản nợ được đánh giá là có khả năng thu hồi đủ nợ gốc và lãi nhưng có dấu hiệu khách hàng suy giảm khả năng trả nợ

Nợ nhóm III: Được coi là nợ dưới tiêu chuẩn. Những khoản nợ được đánh giá là không có khả năng thu hồi nợ gốc là lãi khi đến hạn và có khả năng tổn thất một phần nợ gốc là lãi sẽ được xếp vào nhóm nợ này

Nợ nhóm IV: Những khoản nợ được cho là có khả năng tổn thất cao theo đánh giá của ngân hàng thì được xếp vào nhóm này. Khoản nợ này còn được gọi là nợ nghi ngờ.

Nợ nhóm V: Đây được coi là khoản nợ có khả năng mất vốn, hay là những khoản nợ được đánh giá là không còn khả năng thu hồi, mất vốn.

Qua bảng 3.1 có thể thấy, mặc dù nợ xấu và nợ quá hạn đối với khách hàng cá nhân đang có xu hướng tăng lên qua các năm, tuy nhiên, Tỷ lệ nợ xấu/dư nợ tín dụng cá nhân và Tỷ lệ nợ xấu/tổng dư nợ tín dụng lại rất thấp, dao động từ 0,003% đến 0,01%. Trên thực tế, tỷ lệ nợ xấu ở mức dưới 3% có thể coi là ngưỡng khá tốt trong hoạt động của ngân hàng, và ở Việt Nam tỷ lệ an toàn cho phép lên tới 5%. Do đó, tỷ lệ dư nợ này quá thấp, không đáng kể và nợ xấu không phải là thách thức lớn của NHN0 & PTNT chi nhánh Tân Lạc, không có khả năng gây ảnh hưởng tiêu cực đến việc lưu thông dòng vốn của ngân hàng.

Bảng 3.2 Tỷ trọng nợ xấu của khách hàng cá nhân tại Agribank Tân Lạc

Tỷ lệ nợ xấu và nợ quá hạn thấp nhưng đã bắt đầu xuất hiện các khoản nợ thuộc nhóm 3 và 4 - là những khoản nợ xấu khó có khả năng thu hồi gốc và lãi cho ngân hàng. Điều này phản ánh chất lượng hoạt động cho vay của khách hàng cá nhân đang có xu hướng giảm. Một trong những nguyên nhân của tình trạng này là do Agribank Tân Lạc chưa xây dựng được quy trình, các khâu và trình tự các nghiệp vụ trong hoạt động cho vay khách hàng cá nhân. Rủi ro tín dụng đối với hoạt động cho vay khách hàng cá nhân chưa được quản lý tốt. Hình thức cho vay không có tài sản đảm bảo rủi ro khá cao nên dù đây là sản phẩm được rất nhiều người quan tâm nhưng việc phát triển sản phẩm không thể quá rộng rãi. Còn hình thức cho vay có tài sản đảm bảo, việc cho vay chủ yếu dựa vào giá trị tài sản đảm bảo là bất động sản, song thị trường bất động sản còn nhiều biến động phức tạp nên cũng ảnh hưởng đến khả năng thanh toán.

Chưa có tiêu chí, hệ thống chấm điểm khách hàng cá nhân. Do đó, để đi đến quyết định cho vay đối với khách hàng cá nhân chủ yếu dựa trên quan điểm chủ quan của cán bộ tín dụng và mang tính thời điểm nhiều hơn.

Các nguyên nhân khách quan có thể kể đến như điều kiện phát triển kinh tế của huyện Tân Lạc còn thấp, đời sống của người dân còn nhiều khó khăn. Sinh kế của người dân chủ yếu dựa vào nông nghiệp, rủi ro trong sản xuất lớn. Rủi ro xảy ra như COVID 19 làm thay đổi tình trạng sức khỏe, công việc, thu nhập hay vị trí công tác của khách hàng cũng như người đồng trách nhiệm trong thời gian sử dụng vốn gây khó khăn cho chi nhánh trong việc thu hồi các khoản nợ. Sự hợp tác giữa các bên liên quan chưa chặt chẽ: Trách nhiệm giải quyết hồ sơ của chi nhánh chưa cao, việc xác định tính hợp pháp của tài sản đảm bảo hình thành trong tương lai còn gặp khó khăn, vướng mắc trong công chứng hợp đồng. môi trường kinh tế vĩ mô vẫn còn tồn tại nhiều bất ổn. Sự biến động bất lợi của nền kinh tế trong nước và quốc tế, tình trạng rủi ro về sức khỏe và kinh tế do đại dịch COVID 19 và những biến động về thời tiết, biến đổi khí hậu, dịch bệnh trong chăn nuôi làm gia tăng mức độ tổn thương về kinh tế cho người dân. Giá cả của một số mặt hàng tăng cao, nhiều doanh nghiệp phá sản, nạn thất nghiệp tăng. Nền kinh tế suy giảm nặng nề, thu nhập người lao động thấp. Nhiều khách hàng không có khả năng thanh toán các khoản nợ, dẫn đến nợ xấu tăng.

4. Một số đề xuất giải pháp cho quản lý rủi ro tín dụng đối với khách hàng cá nhân tại Agribank Tân Lạc

4.1. Giải pháp về hoàn thiện quy trình cho vay

Quy trình cho vay tổng hợp các nguyên tắc, quy định của ngân hàng trong việc cấp tín dụng cho khách hàng. Trong đó xây dựng các bước cụ thể theo trình tự nhất định, từ khi chuẩn bị hồ sơ cấp tín dụng đến khi chấm dứt các quan hệ tín dụng đòi hỏi phải hợp lý, nhanh chóng. Dựa vào quy trình vay, ngân hàng sẽ thiết lập các thủ tục phù hợp với luật pháp và đảm bảo mục tiêu an toàn trong kinh doanh. Đồng thời thiết lập các thủ tục cho vay thích ứng với từng nhóm khách hàng, từng loại cho vay nhằm tránh phiền hà cho khách hàng và tiết kiệm thời gian cho cả ngân hàng và khách hàng, đảm bảo tuân theo các quy định của ngân hàng cấp trên.

Nên phân quy trình cho vay thành 02 nhóm công đoạn sau:

Nhóm 1- Quan hệ khách hàng: Trực tiếp tiếp xúc với khách hàng, thu thập thông tin về khách hàng vay vốn, tham khảo các định mức kinh tế - kỹ thuật có liên quan đến dự án, phương án vay vốn và giải thích, hướng dẫn về thủ tục vay vốn.

Kiểm tra hồ sơ vay: Phân tích đánh giá năng lực tài chính của khách hàng, thẩm định phương án, dự án vay vốn.

Thẩm định tài sản bảo đảm tiền vay, đồng ý trình lãnh đạo, nếu không đồng ý thì trả lời bằng văn bản đến khách hàng vay.

Soạn thảo và thông báo quyết định phê duyệt cho vay.

Nhóm 2 – Quản trị rủi ro tín dụng, thực hiện các công việc: Làm đầu mối tiếp xúc với khách hàng, với chính quyền địa phương. Lập hồ sơ kinh tế theo địa bàn và tiếp nhận, quản lý hồ sơ khách hàng từ nhóm 1 chuyển đến. Xác định nhu cầu vốn vay theo địa bàn, ngành hàng.

Soạn thảo hợp đồng tín dụng và hợp đồng bảo đảm tiền vay. Dự đoán khả năng rủi ro và biện pháp khắc phục để hạn chế rủi ro. Thực hiện việc kiểm tra, giám sát trong và sau khi cho vay. Đề xuất biện pháp xử lý kiểm tra, giám sát.

Thực hiện giải ngân nợ cho khách hàng. Để thực hiện tốt các bước công việc này cần phải: Xây dựng thời gian cụ thể của từng bước công việc. Chi tiết thời gian xem xét một khoản vay theo từng nhóm. Thử nghiệm nhiều lần, rồi quy định thời gian tối đa cho từng nhóm.

Nghiên cứu rút gọn quá trình thiết lập hồ sơ vay vốn cho khách hàng, thông qua quá trình tiếp xúc, phỏng vấn khách hàng. Xây dựng bộ hồ sơ vay vốn cho khách hàng, khách hàng chỉ cần cung cấp thông tin theo yêu cầu, trên cơ sở các mẫu đã thiết kế sẵn trên máy để điền các chi tiết cần thiết thay cho việc đề nghị khách hàng phải tự lập như trước đây. Việc làm này sẽ tạo cảm giác dễ dàng cho việc thiết lập bộ hồ sơ vay vốn cho khách hàng. Vừa rút ngắn được thời gian lập hồ sơ cho khách hàng, vừa đảm bảo tính đúng đắn, đầy đủ của bộ hồ sơ.

4.2 Giải pháp nâng cao hiệu quả của thẩm định hồ sơ trước khi vay vốn

Trước khi quyết định cho vay, ngân hàng cần phải tìm hiểu rõ về khách hàng, vì khách hàng là người chịu trách nhiệm sử dụng và hoàn trả vốn vay. Là người quyết định cuối cùng về hiệu quả của khoản tiền vay. Vì vậy, đánh giá khách hàng là một biện pháp quan trọng nhằm phòng ngừa và hạn chế nợ quá hạn trong kinh doanh tín dụng ngân hàng. Nếu ngân hàng không tiến hành đánh giá khách hàng hoặc đánh giá không chính xác sẽ dẫn đến hiện tượng khách hàng không đủ điều kiện mà vẫn cho vay vốn, khả năng rủi ro sẽ cao. Có thể nói việc phân tích đánh giá khách hàng có ý nghĩa quan trọng vì nó tạo lập cơ sở ban đầu để ngân hàng làm căn cứ đưa ra những quyết định trong kinh doanh của mình. Công tác thẩm định tín dụng đòi hỏi khả năng nhạy bén và trình độ chuyên môn cao. Thẩm định tín dụng bao gồm rất nhiều khâu, rất nhiều công việc như: Thẩm định khách hàng vay vốn (tư cách pháp lý, năng lực hành vi dân sự...), thẩm định khả năng và nguồn trả nợ lãi vay của khách hàng, thẩm định tính pháp lý của tài sản đảm bảo nợ vay, thẩm định giá trị tài chính của tài sản đảm bảo nợ vay, thẩm định dự án... để có quyết định cho vay thì khâu thẩm định là một khâu vô cùng quan trọng.

Trên cơ sở hoàn thiện tốt quy trình và thủ tục vay vốn ở ngân hàng, đã áp dụng cho vay khách hàng cá nhân ,trước khi cho vay ngân hàng cần điều tra, khảo sát tình hình trên địa bàn, nắm được các nguồn thông tin ban đầu về cá nhân, hộ gia đình sản xuất kinh doanh, xác định được khả năng tài chính, phẩm chất đạo đức của khách hàng cá nhân và xem xét giải quyết cho vay, loại bỏ những khách hàng không đủ điều kiện vay vốn.

Tiến hành thẩm định khi nhận được hồ sơ vay vốn của khách hàng, việc thẩm định phải nhanh gọn chính xác không gây khó khăn cho khách hàng. Tuy nhiên tính đúng đắn của kết quả thẩm định lại phụ thuộc vào năng lực và ý thức chủ quan của cán bộ tín dụng. Do đó phải nâng cao phẩm chất đạo đức nghề nghiệp cho cán bộ tín dụng. Sau khi kiểm tra điều kiện vay vốn của khách hàng, xác định có cần hay không cần phải thực hiện đảm bảo bằng tài sản, tùy thuộc vào nhu cầu vốn vay thì ngân hàng làm thủ tục hồ sơ cho vay, hướng dẫn thủ tục bảo đảm tiền vay theo quy định cho khách hàng. Kiểm tra hồ sơ và các giấy tờ cần thiết thực tế của tài sản đảm bảo và phương án mà các dự án đầu tư, nếu họ có đủ điều kiện thì nhanh chóng hoàn tất hồ sơ để tiến hành giải ngân đáp ứng kịp thời nhu cầu vốn vay của các hộ sản xuất, đảm bảo tiến hành sản xuất theo đúng thời vụ. Sau khi cho vay cán bộ tín dụng cũng phải thường xuyên theo dõi, giám sát quá trình sản xuất kinh doanh của khách hàng xem khách hàng có sử dụng vốn vay đúng mục đích hay không, tình hình sản xuất kinh doanh của khách hàng như thế nào để có phương án giải quyết kịp thời, tránh tình trạng khách hàng không trả được nợ.

Để nâng cao chất lượng thẩm định hiệu quả đầu tư dự án, Agribank Tân Lạc cần triển khai các biện pháp sau:

- Đối với các khoản tín dụng mới, thuộc ngành nghề mới công nghệ cao, kỹ thuật phức tạp, cần có cơ chế thuê chuyên gia tư vấn để hỗ trợ công tác thẩm định, qua đó cán bộ thẩm định học hỏi kinh nghiệm; Tăng cường năng lực phân tích khả năng cạnh tranh của sản phẩm, nhận xét đánh giá doanh thu vào giá thành của dự án, phân tích tính khả thi, logic của các số liệu do chủ đầu tư cung cấp, có sự so sánh số liệu của dự án được thẩm định với các dự án có liên quan đang triển khai đầu tư, so sánh sản phẩm của dự án với sản phẩm thay thế khi có biến động của thị trường;

- Về đánh giá tư cách khách hàng: Cán bộ quan hệ khách hàng cần làm rõ mục đích vay của khách hàng, có phù hợp với chính sách tín dụng hiện hành không xem xét về lịch sử đi vay và trả nợ đối với khách hàng. Đối với khách hàng mới cần phải thu thập thông tin từ nhiều nguồn khác như Trung tâm thông tin tín dụng…

- Về xác minh thu nhập của cá nhân vay tiền: Cán bộ tín dụng phải xác định được nguồn trả nợ của cá nhân vay tiền như luồng tiền từ doanh thu bán hàng hay từ thu nhập, tiền từ bán thanh lý tài sản…; cần phân tích tình hình tài chính của dự án mà khách hàng vay vốn thông qua các tỷ số tài chính.

- Các biện pháp bảo đảm tiền vay là điều kiện tiên quyết để ngân hàng cấp tín dụng và là nguồn tài sản thứ hai có thể dùng để trả nợ vay cho ngân hàng có đáp ứng được tiêu chuẩn quy định của Chi nhánh.

4.3. Giải pháp nâng cao hiệu quả của chính sách kiểm soát hoạt động cho vay

Sau khi giải ngân cho khách hàng, cán bộ tín dụng phải thường xuyên theo dõi hoạt động sản xuất kinh doanh của khách hàng nhằm đánh giá tiến độ thực hiện phương án vay vốn. Đồng thời, tận dụng triệt để những lần gặp gỡ KHCN để thu thập thông tin. Trong trường hợp khách hàng bị lỗ lớn không thể tiếp tục duy trì hoạt động và cam kết xử lý tài sản để trả nợ thì ngân hàng có thể cho phép khách hàng sử dụng số tiền sau khi bán tài sản để trả nợ trong một thời gian chấp nhận được. Việc này nhằm hạn chế sự thiệt hại cho khách hàng do phải bán tài sản ở mức giá quá thấp và không thể trả nợ ngân hàng. Các biện pháp mang tính thương lượng trên chỉ áp dụng đối với những khách hàng thực sự có tiền nhưng thiếu biện pháp trả nợ./.

1. Đặng Hồng Nhung (2021). Nâng cao hiệu quả quản lý rủi ro tín dụng cá nhân tại ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam. Tạp chí công Thương, số 3 tháng 2 năm 2021.

2. Ngân hàng NN và PTNT Tân Lạc (2019, 2020, 2021), Báo cáo tài chính năm 2018, 2019, 2002 Agribank Tân Lạc, Hòa Bình.

3. Nguyễn Anh Đức (2015), ‘Phát triển hoạt động cho vay khách hàng cá nhân tại ngân hàng thương mại cổ phần Kỹ thương Việt Nam’, luận văn thạc sỹ, Đại học Thăng Long.

4. M Somasundaram (2018), ‘Personal loan customers’ attitude and relationship with banks and non-banking financial companies’, Papipex- Indian journal of research, Volume 7, issue 5.

5. Kapil Kumar Tiwari, Rashmi Somani (2021), ‘Study of personer loan and analysis of people perception on ngân hàng HDFC & SBI’, Gorteria journal. Volume 34, issue 1- 2021.