MCH sẽ niêm yết trên HOSE vào cuối năm nay hoặc đầu năm sau

Công ty CP Hàng tiêu dùng Masan (Masan Consumer, mã MCH) mới đây công bố nghị quyết của HĐQT về việc chuyển giao dịch cổ phiếu MCH từ hệ thống giao dịch chứng khoán chưa niêm yết (UPCoM) sang niêm yết tại Sở Giao dịch Chứng khoán TP.HCM (HOSE). Thời điểm niêm yết dự kiến trong quý IV/2025 hoặc nửa đầu năm 2026.

Giá tham chiếu trong ngày giao dịch đầu tiên trên HOSE sẽ được xác định bằng giá trung bình 30 phiên giao dịch cuối cùng trước khi MCH hủy đăng ký trên UPCoM.

Kết phiên ngày 8/10, cổ phiếu MCH dừng ở mốc 131.800 đồng/cổ phiếu. Với khoảng 1,06 tỷ cổ phiếu đang lưu hành, vốn hóa của MCH đang ở mức hơn 139.273 tỷ đồng (gần 5,3 tỷ USD).

Trước đó, kế hoạch chuyển sàn đã được cổ đông Masan Consumer thông qua tại ĐHĐCĐ thường niên 2024 và chính thức được HĐQT phê duyệt vào tháng 3/2025.

Cũng trong tháng 3, để đáp ứng điều kiện niêm yết trên HoSE là phải có tối thiểu 20% cổ phiếu có quyền biểu quyết được nắm giữ bởi ít nhất 300 cổ đông không phải là cổ đông lớn, Công ty TNHH MasanConsumerHoldings - công ty mẹ của Masan Consumer - đã không thực hiện hết quyền mua cổ phiếu MCH chào bán thêm ra công chúng.

Cụ thể, trong đợt phát hành mới, Masan Consumer thực hiện chào bán thêm hơn 326,8 triệu cổ phiếu ra công chúng với giá chào bán 10.000 đồng/cổ phiếu (tỷ lệ 45,1%). Với việc nắm giữ 92,65% cổ phần tại Masan Consumer, MasanConsumerHoldings được quyền mua thêm tối đa 302,78 triệu cổ phiếu MCH; tuy nhiên đơn vị chỉ thực hiện mua hơn 69,2 triệu cổ phiếu, tương đương với 22,85% số cổ phiếu được quyền mua. Lượng quyền mua còn lại gần 234 triệu cổ phiếu đã được chuyển nhượng cho nhà đầu tư khác.

Sau giao dịch, tỷ lệ sở hữu của MasanConsumerHoldings tại Masan Consumer giảm từ 92,65% (gần 671,4 triệu cổ phiếu MCH) xuống còn 70,4% tổng số cổ phiếu đang lưu hành (gần 740,6 triệu cổ phiếu). Như vậy, MasanConsumerHoldings đã hạ sở hữu tại Masan Consumer xuống dưới 80% để đảm bảo đáp ứng điều bắt buộc và đẩy nhanh quá trình niêm yết MCH.

Masan Consumer được thành lập vào năm 2000, bắt đầu từ ngành hàng gia vị và hiện nay đã trở thành một trong những doanh nghiệp dẫn đầu ngành hàng tiêu dùng trong nước với 8 ngành hàng tiêu dùng chính, trong đó có nhiều thương hiệu đạt doanh thu hàng năm trên 2.000 tỷ đồng.

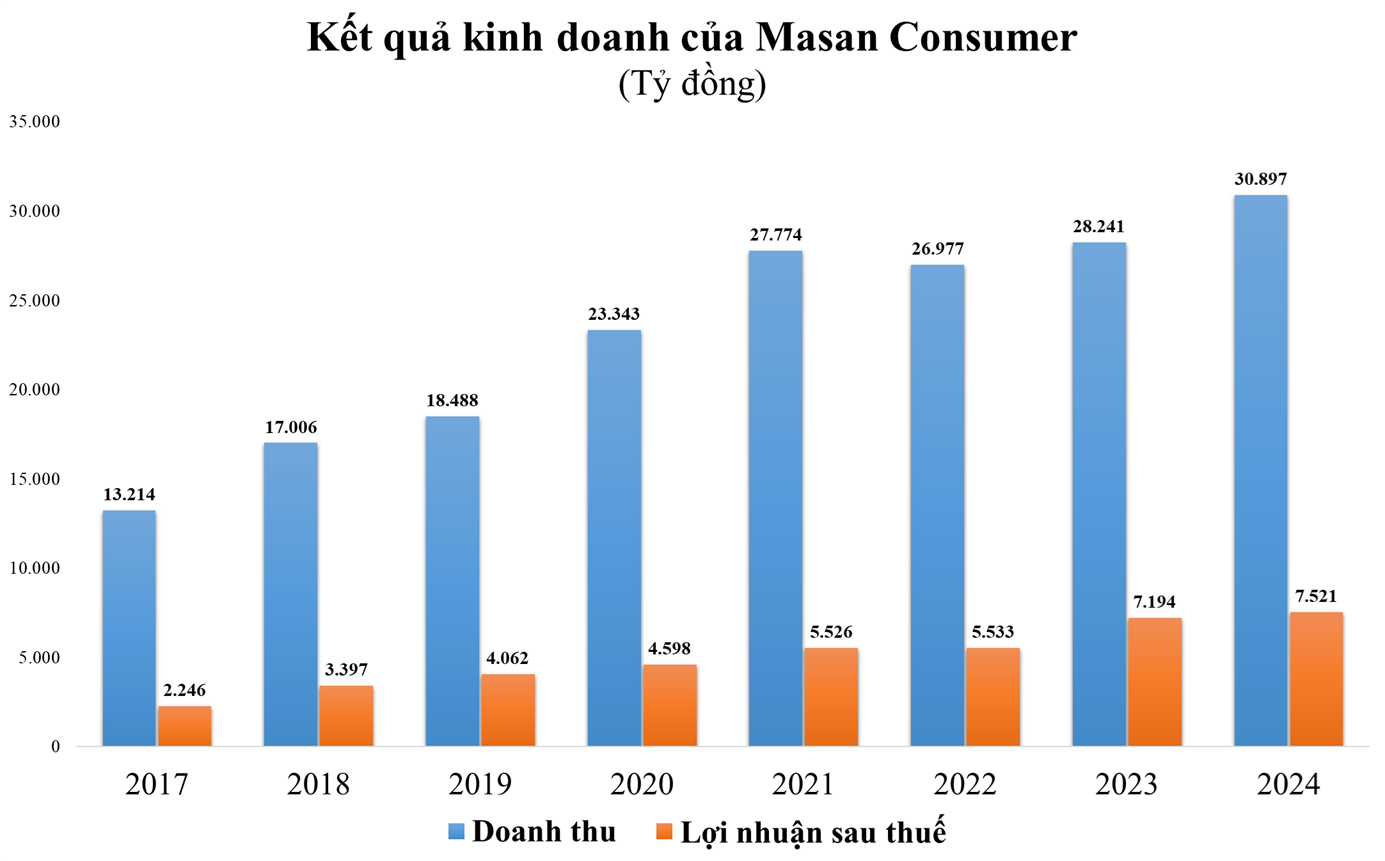

Trong những năm qua doanh thu và lợi nhuận của Masan Consumer liên tục tăng trưởng, bất chấp cả giai đoạn đại dịch Covid. Chỉ tính từ năm 2017 (khi MCH bắt đầu giao dịch trên UPCoM) đến năm 2024, doanh thu của MCH đã tăng gấp hơn 2,3 lần từ 13.214 tỷ đồng lên 30.897 tỷ đồng. Trong khi lợi nhuận sau thuế trong cùng giai đoạn tăng gấp 3,5 lần từ 2.246 tỷ đồng lên 7.921 tỷ đồng.

Năm nay, Masan Consumer tiếp tục đặt mục tiêu tăng trưởng doanh thu 10-15% so với năm trước, ước tính đạt 33.500-35.500 tỷ đồng và lợi nhuận sau thuế duy trì ở mức cao, khoảng từ 7.300 - 7.800 tỷ đồng. Lũy kế nửa đầu năm, doanh thu thuần của công ty đạt 13.764 tỷ đồng, lợi nhuận sau thuế 2.961 tỷ đồng, lần lượt hoàn thành 41% và 37% kế hoạch doanh thu và lợi nhuận cả năm (kế hoạch cơ sở).

Làn sóng IPO lan tỏa đến các doanh nghiệp bán lẻ, tiêu dùng

Việc MCH chuyển sàn lên HOSE với định giá trên 5 tỷ USD không chỉ là bước ngoặt cho cổ phiếu này, mà còn là tín hiệu kích hoạt các doanh nghiệp tiêu dùng và bán lẻ khác xem xét và đẩy mạnh kế hoạch IPO hoặc chuyển niêm yết để tận dụng dòng vốn mới, nhất là khi thị trường chứng khoán Việt Nam vừa được FTSE Russell xác nhận nâng hạng từ thị trường cận biên (Frontier) lên thị trường mới nổi thứ cấp (Secondary Emerging) với liệu lực từ 21/9/2025.

Theo ước tính của Dragon Capital, trong 3 năm tới, Việt Nam có thể đón làn sóng IPO với tổng giá trị hơn 40 tỷ USD, mở ra chu kỳ tăng trưởng mới cho doanh nghiệp và thị trường vốn. Trong đó, 12,8 tỷ USD kỳ vọng đến từ mảng tiêu dùng với những doanh nghiệp lớn như Thaco Auto, Bách Hóa Xanh, Golden Gate, Highlands Coffee, Long Châu...

Tại cuộc họp với nhà đầu tư quý II/2025, ông Vũ Đăng Linh, Tổng Giám đốc Công ty CP Đầu tư Thế Giới Di Động (mã MWG) cho biết doanh nghiệp này quyết tâm thực hiện tham vọng IPO Bách Hóa Xanh vào năm 2028 dù đang lỗ lũy kế hơn 6.900 tỷ đồng.

Để gia tăng lợi nhuận bù đắp khoản lỗ lũy kế, Bách Hóa Xanh sẽ tiếp tục đẩy mạnh tăng trưởng doanh thu thông qua mở rộng hệ thống cửa hàng, triển khai nhiều mô hình kinh doanh mới. Đồng thời, tập trung giảm chi phí vận hành cửa hàng và chi phí logistics; tăng cường hợp tác với nhà cung cấp để tối ưu chi phí từ sản xuất, đóng gói, kho bãi, vận chuyển đến quảng cáo, trưng bày và hậu mãi, qua đó tăng lợi nhuận cho chuỗi.

Ngoài ra, trong chiến lược đến năm 2030, MWG còn có kế hoạch niêm yết độc lập chuỗi bán lẻ Thế Giới Di Động. Lãnh đạo MWG cho biết, tập đoàn này sẵn sàng bước vào cuộc chơi lớn là hiện thực hóa hành trình IPO đến năm 2030. Công ty đặt mục tiêu gia tăng gấp đôi mức lợi nhuận 2025 vào năm 2030, với tốc độ tăng trưởng duy trì trên 15%/năm.

Chuỗi Highlands Coffee cũng đang khởi động lại kế hoạch niêm yết sau nhiều năm chuẩn bị. Trong chia sẻ hồi tháng 6/2025, ông Tim Seltzer, Giám đốc Tài chính của Highlands Coffee cho biết doanh nghiệp dự kiến lên sàn trong vòng 18-24 tháng tới, tuy nhiên kế hoạch cụ thể vẫn đang được xây dựng.

Theo ông, Highlands Coffee đang rất nghiêm túc chuẩn bị kế hoạch niêm yết, bởi mục tiêu không chỉ là niêm yết doanh nghiệp, mà 3-5 năm sau, thậm chí 10 năm sau IPO, giá trị của doanh nghiệp vẫn tiếp tục gia tăng theo cấp số nhân.

Với chuỗi nhà thuốc Long Châu, tại ĐHĐCĐ thường niên 2025, Tổng Giám đốc FPT Retail Hoàng Trung Kiên đã công bố Creador chính thức trở thành đối tác chiến lược mảng dược phẩm của doanh nghiệp. Giới đầu tư kỳ vọng sự xuất hiện của Creador sẽ là bước đệm để Long Châu sớm lên sàn chứng khoán.

Báo cáo tài chính quý II/2025 của FPT Retail cũng ghi nhận phát sinh khoản tiền thu từ phát hành cổ phiếu, nhận góp vốn của chủ sở hữu hơn 887 tỷ đồng. Đây nhiều khả năng là khoản thu đến từ việc FPT Retail bán cổ phần chuỗi nhà thuốc Long Châu cho đối tác chiến lược Creador.

Theo ước tính, cổ đông mới đã mua thêm từ đợt phát hành của Long Châu khoảng gần 3% cổ phần với giá trị hơn 887 tỷ đồng. Như vậy, có khả năng đối tác chiến lược đã định giá chuỗi Long Châu với giá trị khoảng 32.400 tỷ đồng (khoảng 1,2 tỷ USD).

![[Video] Kê khai từ năm 2026, hộ kinh doanh không bị truy thu thuế những năm trước](https://doanhnghiepkinhtexanh.vn/zoom/480x288/uploads/blog/tranthihuyen/2026/01/22/thue-1769065310.jpg)