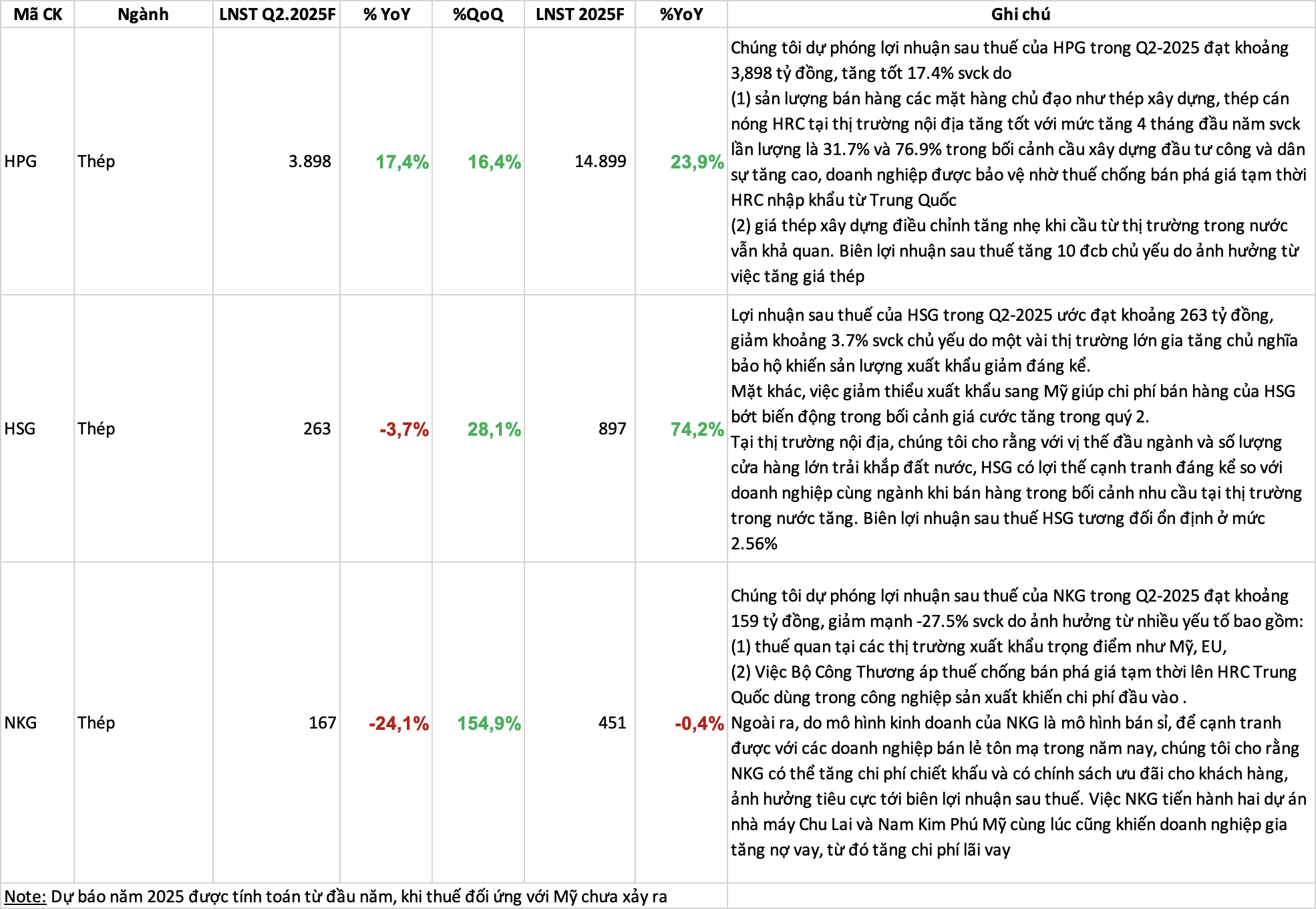

Ngành thép là một trong những nhóm cổ phiếu thu hút nhiều sự chú ý của nhà đầu tư mỗi mùa báo cáo tài chính quý. Trong báo cáo mới đây, Chứng khoán NHSV đưa ra dự báo kết quả kinh doanh quý 2 của các doanh nghiệp thép đầu ngành như Hòa Phát (HPG), Hoa Sen (HSG), Nam Kim (NKG).

Với Hòa Phát, NHSV dự phóng lợi nhuận sau thuế của doanh nghiệp này trong quý 2/2025 đạt khoảng 3.898 tỷ đồng, tăng trưởng 17,4% so với cùng kỳ (svck) nhờ giá thép xây dựng điều chỉnh tăng nhẹ khi cầu từ thị trường trong nước vẫn khả quan. Biên lợi nhuận sau thuế tăng 10 điểm cơ bản chủ yếu do ảnh hưởng từ việc tăng giá thép.

Bên cạnh đó, sản lượng bán hàng các mặt hàng chủ đạo như thép xây dựng, thép cán nóng HRC tại thị trường nội địa tăng tốt với mức tăng 4 tháng đầu năm svck lần lượt là 31,7% và 76,9% trong bối cảnh cầu xây dựng đầu tư công và dân sự tăng cao, doanh nghiệp được bảo vệ nhờ thuế chống bán phá giá tạm thời HRC nhập khẩu từ Trung Quốc.

Với Hoa Sen, NHSV dự báo lợi nhuận sau thuế của doanh nghiệp trong quý 2/2025 ước đạt khoảng 263 tỷ đồng, giảm khoảng 3,7% svck chủ yếu do một vài thị trường lớn gia tăng chủ nghĩa bảo hộ khiến sản lượng xuất khẩu giảm đáng kể. Mặt khác, việc giảm thiểu xuất khẩu sang Mỹ giúp chi phí bán hàng của HSG bớt biến động trong bối cảnh giá cước tăng trong quý 2.

Tại thị trường nội địa, chuyên gia NHSV cho rằng với vị thế đầu ngành và số lượng cửa hàng lớn trải khắp đất nước, HSG có lợi thế cạnh tranh đáng kể so với doanh nghiệp cùng ngành khi bán hàng trong bối cảnh nhu cầu tại thị trường trong nước tăng. Biên lợi nhuận sau thuế HSG tương đối ổn định ở mức 2,56%.

Với Nam Kim, NHSV dự phóng lợi nhuận sau thuế của doanh nghiệp trong quý 2/2025 đạt khoảng 159 tỷ đồng, giảm mạnh 27,5% svck do ảnh hưởng từ nhiều yếu tố bao gồm (1) thuế quan tại các thị trường xuất khẩu trọng điểm như Mỹ, EU; (2) Việc Bộ Công Thương áp thuế chống bán phá giá tạm thời lên HRC Trung Quốc dùng trong công nghiệp sản xuất khiến chi phí đầu vào.

Ngoài ra, do mô hình kinh doanh của Nam Kim là mô hình bán sỉ, để cạnh tranh được với các doanh nghiệp bán lẻ tôn mạ trong năm nay, NHSV cho rằng Nam Kim có thể tăng chi phí chiết khấu và có chính sách ưu đãi cho khách hàng, ảnh hưởng tiêu cực tới biên lợi nhuận sau thuế. Việc doanh nghiệp tiến hành hai dự án nhà máy Chu Lai và Nam Kim Phú Mỹ cùng lúc cũng khiến doanh nghiệp gia tăng nợ vay, từ đó tăng chi phí lãi vay.

![[Emagazine] Thu hút FDI giai đoạn 2021 - 2025 nhìn từ số vốn thực hiện vượt kỳ vọng](https://doanhnghiepkinhtexanh.vn/zoom/480x288/uploads/images/blog/nguyenthikhanhly/2025/12/13/green-minimalist-agriculture-presentation-2-1765639193.jpg)