Lãi suất liên ngân hàng duy trì ở mặt bằng thấp

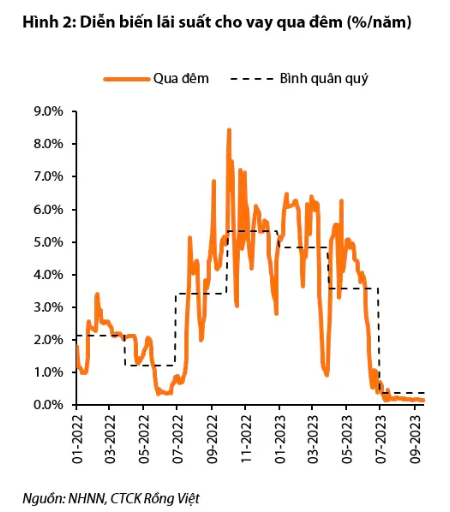

Trong báo cáo cập nhật thị trường tiền tệ mới phát hành, các chuyên gia phân tích của Chứng khoán Rồng Việt (VDSC) cho biết, lãi suất liên ngân hàng ổn định ở mặt bằng thấp trong tháng 9. Tại ngày 21/9/2023, lãi suất cho vay qua đêm là 0,14%/năm, lãi suất cho vay qua đêm bình quân trong tháng 9 là 0,16%/năm, thấp hơn 0,03 điểm % so với lãi suất bình quân trong tháng 8.

Tương tự, lãi suất liên ngân hàng kỳ hạn 1 tuần và 2 tuần biến động không quá nhiều, lần lượt giảm 0,07 điểm % và 0,1 điểm % so với mức bình quân trong tháng 8. Trong khi đó, mức giảm đối với lãi suất kỳ hạn dài nhiều hơn, khoảng 21-46 điểm cơ bản đối với kỳ hạn từ 1 tháng đến 9 tháng. Diễn biến này cho thấy mặt bằng lãi suất các kỳ hạn dài đang giảm tiệm cận về mức thấp của giai đoạn COVID-19.

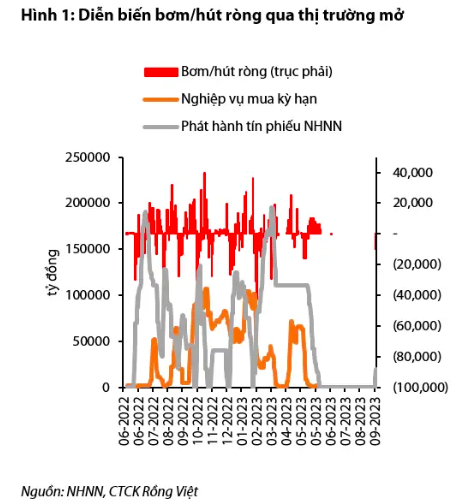

Trong bối cảnh trên, Ngân hàng Nhà nước (NHNN) đã kích hoạt trở lại hoạt động phát hành tín phiếu từ ngày 21/9. Theo đó, trong giai đoạn 21-25/9, NHNN hút ròng khoảng 30.000 tỷ đồng thông qua kênh tín phiếu với kỳ hạn 28 ngày.

Về mức độ quan tâm, số lượng thành viên tham gia khá đông đảo (13-17 thành viên) nhưng tỷ lệ thành viên trúng thầu là thấp, chỉ có 2 thành viên trúng thầu với lãi suất 0,69%/năm vào ngày 21/9 và 5 thành viên trúng thầu với lãi suất 0,5%/năm vào ngày 22/9 và 4 thành viên trúng thầu với lãi suất 0,49%/năm vào ngày 25/9.

Theo VDSC, mặt bằng lãi suất thấp là điểm khác biệt đáng kể so với đợt hút ròng của NHNN trong tháng 2-3/2023, tuy nhiên, lãi suất thấp cũng có thể là rào cản khiến cho tỷ lệ trúng thầu thấp hơn nhiều so với giai đoạn trước.

“Chúng tôi cho rằng diễn biến lãi suất liên ngân hàng duy trì ở vùng thấp suốt một thời gian dài và mức độ quan tâm khi NHNN mở kênh phát hành tín phiếu trở lại xác nhận một thực tế là hệ thống ngân hàng đang thừa tiền. Tuy nhiên chúng tôi cũng ngầm hiểu là điểm cân bằng cung-cầu vốn của từng ngân hàng có sự khác biệt khá lớn khi so sánh diễn biến của đợt phát hành tín phiếu NHNN mới đây và hồi đầu năm”, chuyên gia nhận định.

Tỷ giá đang kiểm định lại ngưỡng 24.500 đồng/USD

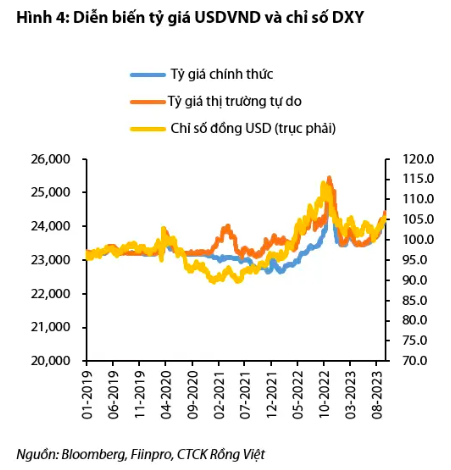

Trong một diễn biến liên quan, tiền đồng tiếp tục mất giá mạnh so với đồng USD trong tháng 9. Tỷ giá trên thị trường liên ngân hàng ngày 22/9 là 22.334 đồng/USD, cao hơn 1,03% so với cuối tháng 8. So với đầu năm, tiền đồng đã mất giá khoảng 2,6-3,7%, tuỳ vào tỷ giá tham chiếu, tỷ giá trên thị trường chính thức tăng mạnh hơn tỷ giá trên thị trường tự do. Việc tiền đồng mất giá mạnh trong tháng 9 cũng tương quan với việc đồng USD tăng trở lại.

Tại ngày 27/9, chỉ số đồng USD đã chạm ngưỡng 106,27, mức cao nhất kể từ đầu năm. Diễn biến tăng giá của đồng USD thể hiện sự điều chỉnh kỳ vọng của nhà đầu tư về chính sách tiền tệ của Fed sau kết quả cuộc họp mới nhất vào ngày 20/9.

Cụ thể, các dự báo của Fed và thông điệp mới nhất tiếp tục củng cố quan điểm “diều hâu hơn” trong chính sách tiền tệ với khả năng có thêm một lần tăng lãi suất trong năm 2023 và lãi suất cao sẽ duy trì lâu hơn nữa trong năm 2024.

Đây là yếu tố chính thúc đẩy đà tăng của chỉ số đồng USD trong bối cảnh chính sách tiền tệ và diễn biến kinh tế đều không thuận lợi với các đồng tiền đối trọng khác như đồng JPY, CNY hay EUR. Hiện tại, Fed Dot Plot chỉ ra sự đồng thuận của 12/19 thành viên của Fed đối với một lần tăng lãi suất cuối cùng vào cuộc họp tháng 11 tới, và một số tổ chức cũng đã điều chỉnh nâng dự báo lãi suất điều hành của Fed lên mức 5,5-5,75% vào cuối năm 2023.

Tuy nhiên, dự báo của CME FedWatch cho thấy xác suất lãi suất của Fed duy trì ở mức hiện tại vẫn ở mức cao nhất (57,2%), tăng so với xác suất 44,6% cách đây 1 tháng. Nổi bật hơn, quan sát cho thấy một sự đồng thuận của các nhà quan sát về việc lãi suất ở mức cao của Fed sẽ duy trì thêm một thời gian dài cho đến hết năm 2024, điều này sẽ điều hướng các hoạt động giao dịch tiền tệ và tài sản trong các tháng cuối năm 2023.

Với mức chênh lệch lãi suất USD-VND trên thị trường liên ngân hàng hiện đang ở mức 4-5 điểm % đối với các kỳ hạn dưới 1 tháng, kỳ vọng mới nhất về chính sách tiền tệ của Fed sẽ tiếp tục khiến cho hoạt động kinh doanh chênh lệch lãi suất (carry trade) được tăng cường. Vì vậy, hành động phát hành tín phiếu của NHNN ngay sau khi có kết quả cuộc họp của Fed cũng là một động thái để giảm bớt ảnh hưởng của hoạt động này đối với áp lực tỷ giá.

Trong thời gian tới, chuyên gia VDSC cho rằng NHNN có thể tiếp tục hoạt động phát hành tín phiếu nhưng điều này không đồng nghĩa với việc đảo chiều trong chính sách tiền tệ bởi hoạt động điều tiết cung tiền mang tính thời điểm và linh hoạt.

Đồng thời, hiệu quả của can thiệp lên áp lực tỷ giá cũng còn tuỳ thuộc vào nhiều yếu tố, đặc biệt quan trọng nhất là xu hướng của chỉ số đồng USD.

“Hiện tại, chúng tôi vẫn giữ quan điểm tỷ giá đang kiểm định lại vùng 24.500 đồng/USD và có thể giảm trở lại vào cuối năm 2023. Rủi ro đối với dự báo là khả năng chỉ số đồng USD tăng mạnh về mức 110, khi đó, NHNN có thể phải can thiệp thông qua bán ngoại tệ và kiềm giữ tỷ giá ở mức này cho đến cuối năm”, chuyên gia VDSC nhận định.